1300

2022-03-03

1300

2022-03-03

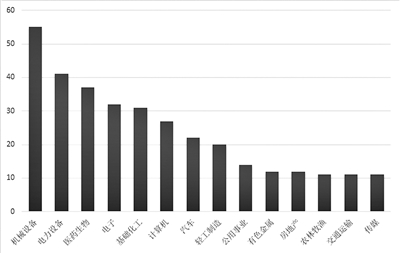

年内发生并购案例较多的部分行业 数据来源:同花顺

颗粒在线讯:并购市场日前“暖意盎然”。同花顺数据显示,截至3月2日记者发稿,A股年内已有448起公司并购事件,涉及资金超过900亿元。其中,机械设备、电力设备和医药生物行业的并购案例数量最多。业内人士预计,在制度不断优化和经济转型推动下,2022年并购市场仍将保持活跃。

A股年内并购案例超400次

3月2日,北方导航、华铁股份、三钢闽光等9家A股上市公司同日发出并购重组相关公告。据同花顺数据显示,以首次公告日作为统计依据,截至3月2日记者发稿,今年以来A股市场已发生448起公司并购事件(剔除并购失败案例,下同),涉及的并购资金约为977.54亿元。

“今年上市公司并购整体表现活跃,与环境的市场化、法制化有很大关系。例如,并购案例的审批也将更加市场化。” 经济学者、允泰资本创始合伙人付立春对《经济参考报》记者表示,另一方面,今年整体金融环境相对宽松,市场有足够的“弹药”去从事相应的活动。而上市公司为了增强行业地位,对于提升规模和转型的要求也比较迫切,主观上有较多动机和动力。

实际上,2021年已成为并购市场的“大年”。据普华永道日前发布的《2021年中国企业并购市场回顾与2022年前瞻》报告显示,2021年中国国内并购交易数量创下历史新高,达到12790宗,较2020年增长了21%,交易金额从2020年历史最高水平下降19%至6374亿美元。其中私募股权基金交易金额首次超过交易总额的一半。

业内人士预计,2022年并购市场仍将维持较高的热度。川财证券首席经济学家、研究所所长陈雳表示,随着注册制在科创板、北交所等试点的推广,预计在全面注册制之后,会有更多的优质公司上市获得融资,这部分企业在完成融资之后,很多需要通过并购的形式,打通上下游产业链,从而增强自身的竞争优势。预计在政策带动下,今年并购市场仍将活跃。

普华永道也表示,2022年中国企业并购交易或将继续保持较高水平,主要得益于国内经济持续转型推动,以及财务投资者的待投资资金达到历史最高水平。预计2022年中国企业并购交易数量将与2021年大致相当或略低于2021年。

新能源、TMT等领域并购火热

从行业来看,今年以来并购案例频繁现身于制造业中的电力设备、机械设备等行业。《经济参考报》记者根据同花顺数据统计,在今年以来的上市公司并购案例中,属于机械设备、电力设备和医药生物行业的并购案例分别有55宗、41宗和37宗,位列各申万行业前三位,而电子、计算机行业的并购案例同样较为突出。

“今年最值得关注的仍是新能源领域的并购。具体来看,锂电板块随着下游需求的高增长,上游原材料价格高企,为减轻成本压力,新能源企业纷纷出手收购上游矿业资产。同时单晶硅、烧碱等光伏企业在双碳政策引领下,有收购光伏电厂解决自身绿电的需求。”陈雳表示,另一个并购高发板块是TMT领域。TMT板块产业链长,细分板块多,通过并购补强的机会与需求也较多。

普华永道中国内地及香港地区私募股权基金业务主管合伙人刘晏来也预计,包括“产业升级”“数字经济”“绿色发展”等在内的热点主题,以及国内对消费经济的普遍关注,未来或将继续促进并购交易,为企业重组和战略变化提供契机。

值得注意的是,在对新能源等热门领域的追逐中,不少上市公司选择了“跨界并购”的方式。例如,主营业务为园林生态工程的天域生态近日宣布,将斥资6.1亿元跨界收购从事锂电池的青海聚之源51%的股权。而主营业务为益智玩具的沐邦高科日前则表示,公司拟收购豪安能源100%股权,交易价暂定11亿元。

“跨界并购通常来说有两种情形,第一种是主业稳定提供现金流,通过跨界并购挖深主营业务‘护城河’。典型代表就是高耗能企业对新能源发电企业的并购,通过进入绿电领域,避免自身主业因能耗限制导致减产。第二种则是自身主业陷入困难甚至亏损,试图通过跨界并购进行业务转型。”陈雳表示,前者是对自身的一种补强,可以有效增加企业竞争力,而后者则忽略了热门赛道里本身已经存在了很多优质的企业,跨界并购未必能够成功转型得偿所愿。

付立春也表示,当前并购的热门领域主要还是出现在新兴行业的同业并购之间,也有一些传统企业为实现业务转型、改善公司收益进行的跨界并购。而后者所存在的不确定性要更大一些,还可能受到一些市场泡沫或者概念性因素的影响,需要结合实际情况具体分析。

上一篇: 去年江西清洁能源用电量增长超47%

下一篇: 全球芯片供应面临冲击

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。