1236

2021-03-04

1236

2021-03-04

2020年3月1日,晶澳科技再次发布公告,根据战略发展需要,将投资50.24亿元在包头装备制造产业园区内建设年产20GW拉晶、20GW切片项目。在光伏行业进入平价时代的关键节点,晶澳科技在下一盘“一体化”大棋,此次投产晶澳科技再落重子。

作为光伏产业链利润最丰厚的环节,硅片市场近年来势头强劲,成为了组件龙头们关注的重点!甚至在很多行业人士看来,掌握硅片环节一定的主动权和话语权,是实现利润二次增长的关键动作。

此前在《站在未来看晶澳:行稳致远》一文中,笔者对晶澳回A事件进行过分析,发现在经历了产业调整阵痛、市场复苏及新力量集中爆发后,晶澳在把握市场风向变化上,愈发敏感,早早就嗅出了新发展周期内的风险和压力,布局一体化亦是晶澳应对市场变化的重要策略。

如果说回归A股,是未雨绸缪,那么布局产业一体化,则是重拳出击的开端。

01

晶澳为什么一定要“一体化”

新的产业周期正在来临,产业链演化速度之迅猛,是惊人的!表面上一片平静,实则暗流涌动。

“30·60”目标引领下的中国光伏,将进入一个新发展周期,度电成本下降、提升光伏在多种电源形式中的市场竞争力,都将推动行业加速迈进新时代,所谓的机遇与挑战并行,是针对少数头部企业,对于大部分企业来说,是山重水复,柳暗花明不知在何时。

晶澳为什么一定要实现“一体化”?国际能源网/光伏头条有几个方面的思考,大概的关键词就是抢订单、降风险、破瓶颈。

从实际订单角度来说,碳中和大目标下,各大能源央企、地方国企普遍调高了未来五年清洁能源发展目标,签约了大量光伏项目资源,意味着至少一段时间内,这些央企会是最大的光伏业主,同时他们采购产品的议价话语权会越来越强。

这种情况,倒逼光伏企业既要提供优质产品,又要持续降低成本。从2月末广州发展开标的1.08GW组件结果来看,晶澳、晶科、隆基、天合、中来的大尺寸组件报价,均超出了招标控制价,被归为了报价无效类。(详见:1.08GW组件集采开标:隆基、天合、晶澳、晶科、中来等10家企业参与投标!530W~545W双面最低价1.52元/W)

又要抢订单,又要应对央国企压价,再赶上像去年、今年这样,光伏玻璃、光伏硅片货源紧缺、价格上涨,“一体化”无疑是最好的解决方案。

从降风险的角度来说,各环节波动引起的业绩波动不可避免,过去几年由于硅料、单晶硅片、PERC电池的紧缺时间不同,给各环节企业带来了不同程度的影响,有的甚至是致命打击。而一体化组件企业可以将硅片、电池、组件的利润加总,从而使业绩稳定性更强。

晶澳之所以给大家留下“稳”的深刻印象,还有个关键指标,近年来晶澳科技的单瓦毛利始终保持在相对稳定的状态,大致是0.4元/W左右,这也跟其战略布局一步步往一体化方向铺开有密切关系。

再从破瓶颈的角度来说,任何公司在发展的过程中都会遇到瓶颈,大部份头部光伏企业现已成形的产业布局,并非一蹴而就。

2013年隆基在单晶硅片领域已经成为全球龙头,但由于当时下游的需求既定,单晶硅片环节的发展空间受限,于是向下布局组件环节,促进下游接受单晶硅片的同时,扩大所处环节的市场规模,提升盈利空间。

晶澳也是一样,2010年的电池产量已经达到了全球第一,为了破除瓶颈开始向上拓展和向下延伸,硅片-电池-组件,成为布局模型,只不过之后的很多年里,顺应市场,晶澳的发展重心在电池和组件端,如此,晶澳的盈利空间也实现了大幅提高。

“一体化”布局既能实现优化整体成本,也可以提高产品差异化,因此带来的盈利加总,晶澳不会不知道。如今新周期内“一体化”优势更加明显,晶澳没有理由不继续完善产业链布局。

02

晶澳布局“一体化”实力雄厚

连横合纵,布局求变。纵向,“硅片-电池-组件” 规模化产能已经形成,横向,从前几年开始,晶澳就在硅片环节主要布局了石英坩埚、在电池环节布局了浆料,在组件环节布局了胶膜、接线盒等,如今,这些都成为晶澳一体化深入布局的核心支撑。

想做事、能做事,极度考验企业自身的财务造血实力。国际能源网/光伏头条分析,晶澳近年来的营收中90%以上来自组件的生产与销售,3%左右的收入来自光伏电站运营,通过滚动出售老电站并开发新电站的方式稳步发展该业务,从而改善现金流状况。

根据PV infolink最新统计,2020年晶澳科技组件出货全球排名下滑至第三,2019年晶澳科技组件排名为全球第二。不得不提,组件排名下滑,反而晶澳科技整体盈利水平同比大增。

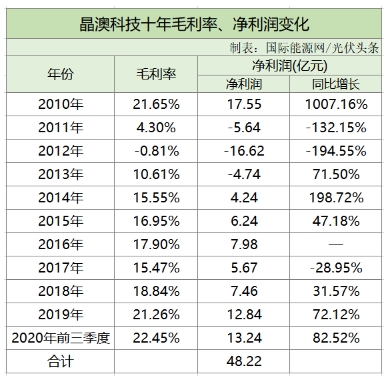

自2018年以来,晶澳科技保持了净利润和毛利率的高速增长。要知道,2018年是中国光伏行业的“渡劫年”,531新政出台行业大震荡,2020年疫情爆发全球经济萎靡,要保持持续造血能力实属不易。

2018年晶澳科技的净利润增速达到了31.57%,2019年达到了72.12%,2020年前三季达到了82.52%,这三年晶澳科技的毛利率也分别达到了18.84%、21.26%、22.45%。在光伏头部企业的行列里,这样的成绩处于稳定居高的水平,仅次于隆基股份。

2017年、2018年、2019年这三年,晶澳科技的资产负债率一直高居70%以上,处于行业较高水平。截止2020年第三季度,晶澳科技的资产负债率已下降至61%,较 2018年峰值76%下降了15%,资金压力有所缓解。自回归A股上市后,晶澳科技资产负债率有望进一步下降,一连串的募资动作,为长期产能扩张提供动力。

除此之外,晶澳科技的研发投入占营收比重长期保持在5%以上,在光伏头部企业的行列里同样位居前列。自2018年以来,晶澳科技的研发投入进一步增加,到2020年上半年,其研发投入占营收比重已接近6%。

与绝大多数头部光伏企业不同,晶澳科技采用职业经理人制度进行管理,执行总裁牛新伟博士历任海内外多家半导体、光伏企业高管,经验丰富,几位副总经理亦深耕光伏行业多年,为企业战略执行力保驾护航,这也是晶澳科技长期保持创新力、创造力的重要原因之一。

长期乐观的财务数据、高比例研发投入以及顶尖管理团队,都成为晶澳科技布局一体化的强大支撑。

03

低调潜行向加速冲刺

俗话说,摊子铺得大了,就很难照顾周到。但晶澳科技不一样,它是一点点、一步步铺摊子,就像水滴石穿,锚定方向,果断冲刺。

2005年,晶澳科技的前身晶澳太阳能成立;2006年,奉贤基地建成;2007年,在纳斯达克交易所挂牌上市,2008年,扬州电池生产基地动工;2009年宁晋和扬州生产基地总产能达到650MW;2011年,全球最大一体化基地合肥3GW项目投产;2012年,日本分公司成立,成为日本组件前三供应商;2015年,马来西亚基地投产;2016年,邢台1.5GW组件基地投产,开启智慧工厂新模式,2017年包头3GW晶硅基地和东海2GW多晶金刚线切片项目投产;2019年12月,借壳天业通联A股上市,更名晶澳科技。

到目前晶澳科技几乎已经形成了“拉晶-硅片-电池-组件-电站”的稳定格局。包头晶澳、宁晋晶兴主要业务在拉晶,阳光硅谷、东海晶澳、邢台晶龙电子的主要业务在硅片,扬州晶澳的主要业务是电池,晶澳太阳能、合肥晶澳、上海晶澳、邢台晶澳、扬州晶澳新能源的主要业务在组件,包头晶澳光伏主要业务是电站运营。

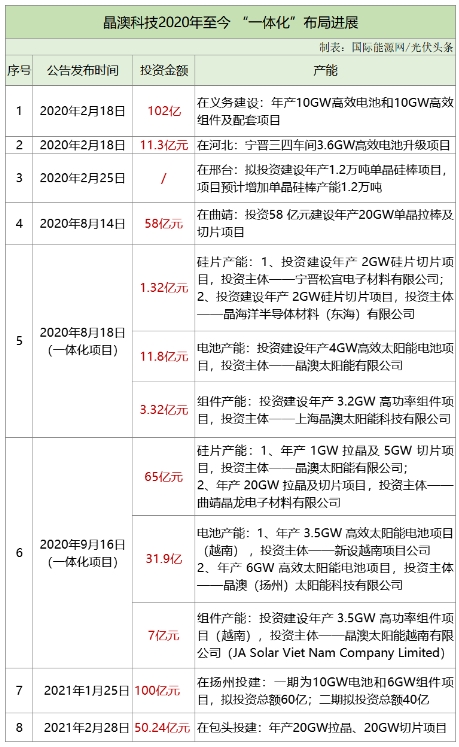

细心的读者或许早已发现,回A上市后的晶澳科技,发展步子明显加快,仅仅2年时间,8次发布公告,全面布局“一体化”,投资金额达到了440亿元以上,远远高于其2019年、2020年两年营收总和。(详见下表)

与此同时,晶澳科技5次发布公告,分别与彩虹新能源、新特能源、京运通、大全新能源、亚玛顿签订长单采购协议,囊括单晶硅片、单晶用料、光伏玻璃等。此处可以看到,晶澳科技“鸡蛋不放在同一箩筐”经营逻辑,对供应商的选择相对分散,避免了单个供应商的采购比例超过采购总额50%的情况,是企业发展过程中的稳妥之举。(详见下表)

当前,晶澳科技已经由慢节奏前进,转向大跨步冲刺。深耕光伏多年,晶澳科技成果显著,此番动作坚决有力,“一体化”势能必将得到进一步的释放。

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。