1083

2021-01-15

1083

2021-01-15

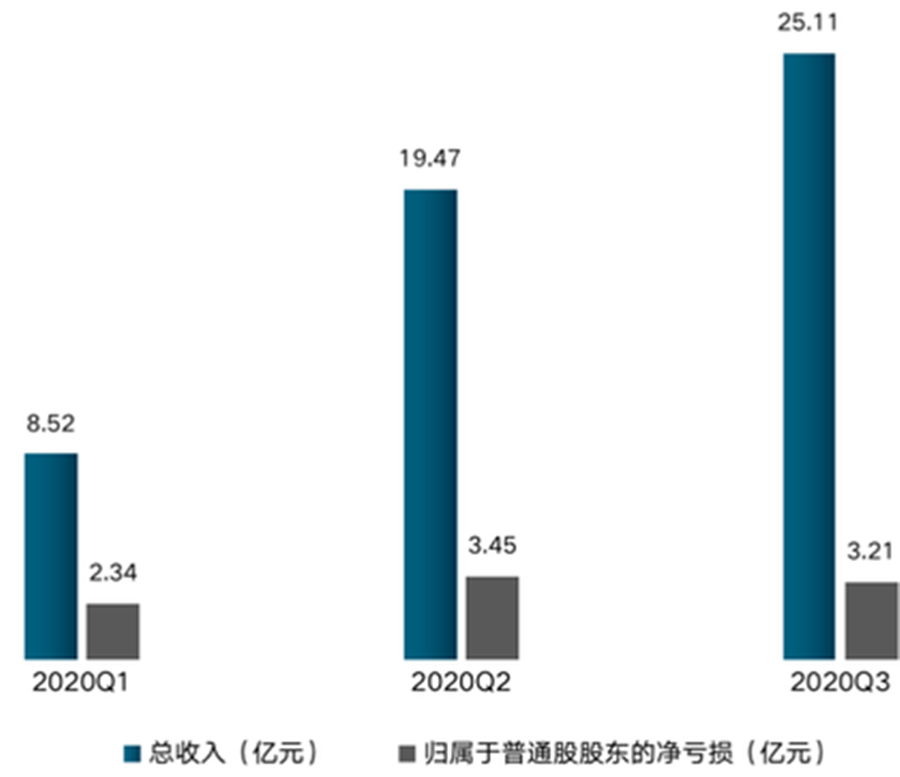

进入2020年以来理想汽车净亏损态势未有所缓和,2020年前三季度其归属于普通股股东的净亏损共计约9亿元。

近日,美股造车新势力股价大涨,助力特斯拉(TSLA.O)CEO埃隆·马斯克超越亚马逊CEO贝佐斯成为全球第一大富豪。再看A股,蔚来(NIO.N)在近期的小幅回调后重回升势,截至2021年1月12日收盘实现969.46亿美元市值,亦为近期较高水平。

不过,另一位造车新势力成员理想汽车(LI.O)却没能就此掀起热度。自2020年11月24日触及47.7美元/ADS阶段性高点后,2020年7月刚刚上市的理想汽车股价便逐渐下行,截至2021年1月12日收于36.75美元/ADS,较最高点下降23%。

作为第一个在中国成功商业化增程式电动汽车的公司,目前理想汽车仅有理想ONE这一款量产车型。虽然增程式电动车不需要为电池充电提供动力,在一定程度上缓解了里程焦虑,但在发动机为电池提供电量、电池再驱动车轮这一运行过程中会损失不少能量,进而降低工作效率,且并未完全改变依赖燃油的现实。

对此,该公司曾在招股书中表示,“我们的业务和未来运营成果将取决于能否继续开发增程式电动(EREV)技术,并及时提高性能和效率。我们的研发工作可能不足以适应EREV技术的变化以及其他EV技术(包括BEV技术)的发展,这可能降低EREV技术的竞争优势”。

除增程式电动技术未来仍有可能面临一定的不确定性外,《投资时报》研究员留意到,相较于中概股造车势力来看,该公司研发投入也相对较低。据公开数据显示,2020年前三季度,该公司研发费用约为7.26亿元,小鹏汽车(XPEV.N)、蔚来的研发费用则分别约为12.66亿元、16.56亿元。

与此同时,该公司业绩表现也不甚“理想”,从已经披露的2020年三个季度的数据来看,其第一季度至第三季度单季归属于普通股股东的净亏损分别为2.34亿元、3.45亿元、3.21亿元,共计亏损约9亿元,且并未呈现出明显的亏损缩减态势。

理想ONE“单打独斗”

《投资时报》研究员留意到,理想ONE是理想汽车目前唯一量产车型,该车型于2019年11月正式开始交付给首批用户。

据最新数据显示,2020年第一季度至第四季度,理想ONE各季度单季分别交付2896台、6604台、8660台、14464台,全年共计交付32624台。若从2020年各季度该车型交付量走势来看,理想ONE呈现出连续增加的态势,这从一定程度上反映出消费者对该款车型的认可。

需要注意的是,该公司此款车型交付量虽然连续上涨,但其创始人、董事长兼CEO李想曾在2018年透露,“2020年能否达到10万辆产能,是智能车企的生死考验”。可以看到,其2020年交付量相较于10万辆的“生死考验”线仍相差近7成。

除此之外,自理想ONE交付以来,该车型也频频出现刹车失灵、磕碰断轴甚至汽车自燃等质量问题,引发消费者不满。2020年11月6日,该公司曾发布致歉信,表示对2020年6月1日及之前生产的10469台理想ONE免费更换球销脱出力更高的前悬架下摆臂,并预计此次召回更换工作将在3个月内完成,且据该公司在2020年第三季度业绩会议纪要中披露,此次召回事件预计影响金额为1000万元。

值得关注的是,该公司此前曾在招股书中表示,“目前公司依赖于单一车型获得收入,以及在可预见的将来也将从数量有限的车型中获得收入。此外,公司业务最初将在很大程度上取决于理想ONE的销售和成功,这将是公司在市场上唯一的生产模式,直到公司计划在2022年推出全尺寸高级扩展程电动SUV”。

可以看到,理想汽车目前倚赖理想ONE这一单一车型的业务模式或许是其最大的经营短板,若特定车型未受到市场好评,则会影响其销售量,进而可能对该公司业务、财务状况和运营结果造成不利影响。

与此同时,若按照其在招股书中的表述,2021年该公司仍将不会有新车型问世,而在理想ONE的售价区间中,仍存在宝马X1、大指挥官、腾势X等几款插电式混动车型的竞争。在新能源汽车行业竞争如此激烈的大背景下,理想汽车压力颇大。

净亏损态势持续

公开资料显示,理想汽车成立于2015年7月,作为一家新能源汽车企业,其主要设计、开发、制造、销售高端智能电动SUV。

2020年7月31日,该公司正式登陆美国纳斯达克,发行价为11.5美元/ADS。据招股书显示,其2018年—2019年总收入分别为0亿元、2.84亿元,归属于普通股股东的净亏损分别为18.5亿元、32.82亿元,经营现金净流量分别为-13.47亿元、-17.94亿元。

可以看到,仅2018年及2019年其归属于普通股股东的净亏损共计高达51.32亿元,且业务净现金流均为负值,对此,该公司曾在招股书中表示,“自成立以来,公司一直没有盈利,且相关合同义务可能会进一步加剧公司产生正现金流的压力。此外,公司预计将继续投资以提升于LiONE的产能、扩建常州制造厂、零售店、配送和服务中心等,这些投资可能不会及时或根本使得收入增加或净现金流为正”。

此外,《投资时报》研究员留意到,进入2020年以来,该公司亏损状况并未有明显的好转。数据显示,2020年第一季度至第三季度,其各季度单季归属于普通股股东的净亏损分别为2.34亿元、3.45亿元、3.21亿元,共计亏损约9亿元。

需要注意的是,若以季度数据为分析基准来看,2020年第一季度至第三季度,该公司各季度单季销售、一般和管理费用呈现出连续上涨的态势,分别为1.13亿元、2.35亿元、3.42亿元。对此,其解释为“主要是由于确认的基于股份的薪酬支出与向具有服务条件的员工授予的股票期权和与首次公开募股有关的业绩条件和增加人员编制有关,以及营销和促销费用增加”。而该公司并没有披露营销及促销费用的具体增加数额。

理想汽车2020Q1—2020Q3各季度总收入及归属于普通股股东的净亏损 数据来源:根据公司公开资料整理

上一篇: 携手百度 吉利新能源能否借势破局?

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。