1562

2020-09-04

1562

2020-09-04

9月3日晚间,神马实业股份有限公司(以下简称神马股份或公司)公布,公司于2020年9月3日收到中国证券监督管理委员会于2020年8月31日核发的《关于核准神马实业股份有限公司向中国平煤神马能源化工集团有限责任公司发行股份和可转换公司债券购买资产并募集配套资金的批复》(证监许可〔2020〕2019号),核准公司向中国平煤神马能源化工集团有限责任公司发行262,411,757股股份、向中国平煤神马能源化工集团有限责任公司发行4,172,347张可转换公司债券购买相关资产,核准公司非公开发行股份募集配套资金不超过6亿元;非公开发行可转换公司债券募集配套资金不超过4亿元。

01 发行股份、可转换公司债券购买资产

本次交易中,神马股份拟通过发行股份和可转换公司债券方式购买公司控股股东中国平煤神马集团持有的尼龙化工公司84,870.00万股股权,占尼龙化工公司总股本的37.72%。根据中联评估出具的中联评报字[2020]第465号《资产评估报告》,尼龙化工公司股东全部权益截至评估基准日2019年12月31日的评估值为553,068.26万元。

本次交易拟购买的尼龙化工公司37.72%股权的交易价格以评估价值为依据,经交易各方协商,最终的交易价格确定为208,617.35万元,其中,以发行股份方式向交易对方支付的交易对价为166,893.88万元,占交易价格的80%;以发行可转换公司债券方式向交易对方支付的交易对价为41,723.47万元,占交易价格的20%。

本次购买资产发行股份的定价基准日为神马股份第十届董事会第十二次会议决议公告日,发行价格为6.58元/股,不低于定价基准日前20个交易日股票交易均价的90%,发行数量为253,638,111股。神马股份于2020年7月22日公告实施2019年年度权益分派实施方案,每股现金红利0.22元,除息日为2020年7月29日。本次购买资产发行股份的发行价格由原6.58元/股调整为6.36元/股,本次购买资产发行股份的发行数量为262,411,757股。

02 募集配套资金

本次交易中,神马股份拟同时向不超过35名特定投资者非公开发行股份及可转换公司债券募集配套资金不超过100,000.00万元,在扣除中介机构费用及其他相关费用后,主要用于标的公司项目建设和神马股份偿还债务,具体如下:

募集配套资金总额不超过本次交易中以发行股份和可转换公司债券方式购买资产交易价格的100%,且发行股份数量(含发行可转换公司债券初始转股数量)不超过神马股份本次交易前总股本的30%。最终发行数量将在中国证监会核准后,按照《发行管理办法》等法规的相关规定,根据询价结果最终确定。

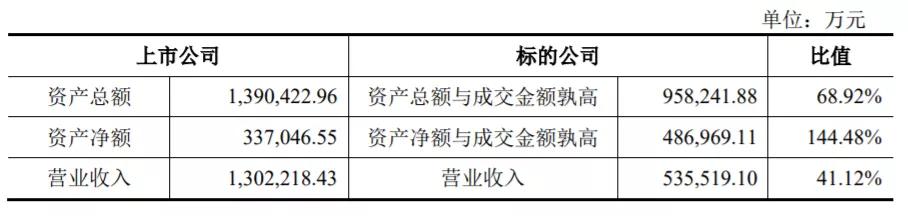

根据神马股份和标的公司经审计的2019年度财务报表及交易作价情况,相关财务数据占比计算的结果如下:

根据上述计算结果,本次交易构成重大资产重组。

03 本次交易对公司的影响

(一)本次交易对公司业务的影响

本次交易前,公司从事尼龙66工业丝、帘子布、切片等产品的生产与销售。本次交易的标的公司主要从事尼龙66盐产品及中间体产品的研发、生产和销售。尼龙66盐是生产尼龙66工业丝、帘子布、切片产品的原材料,即标的公司和公司是上下游关系。本次交易属于产业链上下游公司之间的纵向并购,是构建公司完整的尼龙66产业链的关键步骤,也是公司践行既有发展战略的必要措施。本次交易使公司原有主营业务与标的公司的主营业务有效结合,实现公司产业链整合延伸,扩大了公司资产规模,降低采购和生产成本,提升运营效率,形成良好的协同发展效应。

本次交易完成后,神马股份将成为国内尼龙66行业中少数具备规模化生产能力和上游原材料一体化生产能力的市场领先企业,从而切实提高公司综合实力、核心竞争力和可持续发展能力,有利于保护全体股东尤其是中小股东的合法权益。

(二)本次交易对公司股权结构的影响

本次交易中以发行股份方式向交易对方支付的交易对价为166,893.88万元,发行价格为6.36元/股,则本次购买资产发行股份的发行数量为262,411,757股;本次以发行可转换公司债券方式向交易对方支付的交易对价为41,723.47万元,初始转股价格为6.36元/股,按照初始转股价格全部转股后的股份数量为65,602,940股。在不考虑配套融资的情况下,假设本次购买资产发行的可转换公司债券未转股和按初始转股价格全部转股两种情形,本次交易前后公司股权结构变化情况如下表所示:

本次交易前后,公司的控股股东均为中国平煤神马集团,实际控制人均为河南省国资委,公司的控股股东、实际控制人均未发生变化,本次交易不会导致公司控制权发生变更。

(三)本次交易对公司财务状况和盈利能力的影响

本次交易完成后,尼龙化工公司将成为公司控股子公司,公司的产业布局将得到进一步的完善和优化,业务类型将更加丰富,同时公司与尼龙化工公司的整合优化将会打造新的利润增长点,有助于增强公司的盈利能力和综合竞争力,给投资者带来持续稳定的回报。

公司本次交易的标的资产盈利能力突出,本次交易完成后,公司净利润有较大幅度增加。本次交易完成后,公司盈利能力将提高,有利于增强公司持续经营能力和抗风险能力,有利于保护中小投资者利益。

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。