1619

2021-12-22

1619

2021-12-22

颗粒在线讯:在国内市场需求处于传统淡季之时,钛白粉企业依旧发布涨价函,调涨明年年初钛白粉价格。在龙佰集团率先打响涨价第一枪后,中核钛白、惠云钛业、钛海科技、西陇化工、安纳达等钛白粉企业跟着上调钛白粉售价。

值得关注的是,从调价幅度来看,龙佰集团、中核钛白、惠云钛业、钛海科技、西陇化工、安纳达国内客户销售价格上调1000元/吨,国际客户出口价格上调150美元/吨。其中只有钛海科技和西陇化工涨幅于12月14日和15日执行,其余几家执行日期均为2022年1月1日。

今年以来,钛白粉企业多次调涨市场价格,赚得盆满钵满。同时,依靠着生产磷酸铁锂的天然优势,多家企业进军磷酸铁锂市场。在价格持续上涨、企业业绩增长、扎堆“涉锂”等消息的带动下,A股钛白粉市场板块也迎来爆发,钛白粉一跃成为化工市场最大的赢家。

金九银十后,国内钛白粉市场整体呈现降价趋势,整个国内市场基本保持平稳状态,交投气氛不佳,终端市场大订单较少,普遍是小订单,且比价、压价意愿较强,基本呈现上下游同步压缩渠道商利润局面。在此背景下,为何龙佰集团等企业再度宣涨了2022年的市场?

国际巨头率先提价 国内企业跟随

早前,国际钛白粉巨头科慕与特诺等企业11月已明确明年一季度要上调产品价格。目前,科慕、特诺、泛能拓、康诺斯等国外钛企宣布,从2022年1月1日起钛白粉价格上调。上调幅度分别是300美元/吨、350美元/吨、350美元/吨和400美元/吨。与此同时,国际巨头都涨价了,国内当然也不意外。而龙佰集团作为全球第三大钛白粉企业,在国外两巨头都宣布涨价后,龙佰集团等国内钛白粉企业紧随其后。

从而可知,国外主流供应商涨价也是带动国内企业提价的主要因素之一。而另一因素也在于全球钛精矿矿源逐渐减少, 整体产量有限, 并且原料端钛矿大厂陆续开始检修导致钛矿供应减少。钛矿作为产业链的起源即最上游,钛矿供需以及价格的调整对钛白粉市场的影响可见一般。在此背景下, 市场需求却越来越多,有限的钛精矿产量无法堵住需求的缺口, 加上钛白粉企业开工率较高,更加加剧了原材料的供应吃紧程度。

然而,针对此次提价,各方分析归结起来有两个核心原因:成本推动和需求向好。

先来看成本推动。根据公开查询的资料,钛白粉的上游原料主要是钛精矿和硫酸,生产成本主要包括以下几个方面:

原料矿、酸的耗用,矿=总产量÷总收率×矿单价;酸=总产量÷总收率×1.65(酸矿比)×酸单价;2.能耗(煤、电)、水耗;3.辅料石灰、铁粉、铝粉、絮凝剂以及其他一些化学添加剂等;4.产品包装、运输费等。

据买化塑数据统计,从今年年初到11月底,46%钛精矿全国均价涨幅为12.99%。年内均值同比涨幅达57.75%;另一原料98%硫酸全国均价涨幅为104.93%。年内均值同比涨幅高达296.18%。原料涨价是一个推涨因素,而产能下降又进一步推升了价格。由于生产钛白粉属于高能耗、高污染项目,从三季度来看,钛白粉企业生产受到环保、限电等因素干扰,开工率有所降低,市场供应偏紧。进入11月,限电影响减弱,钛白粉企业开工率有所提高,供应压力有所缓解,但需求端步入传统淡季,稍有转弱,但全年来看钛白粉仍处于景气周期。

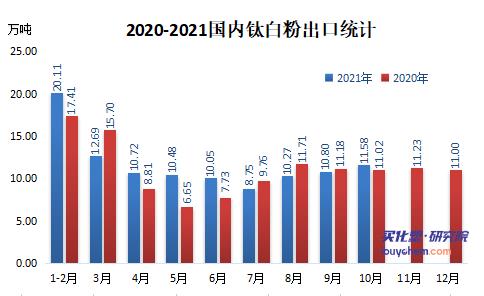

再来看需求。钛白粉需求具体而言分为出口和内需。在全球经济复苏态势下,下游需求保持旺盛态势,而受疫情影响海外钛白粉龙头企业开工率下降,而我国疫情控制较好,因此,今年以来,我国钛白粉出口猛增。从海关销售数据看,目前我国钛白粉出口出现量价齐升的局面。截至今年10月,钛白粉出口已经连续7个月呈现同比上涨趋势。今年10月,钛白粉出口均价2918美元/吨,同比上涨60.56%的同时,出口量同比上涨5.18%,今年累计出口量已达105.45万吨。 从内需来看,国内市场相对疲弱。

此次国内钛白粉涨价,龙佰集团、中核钛白两个巨头都有着战略深意。据悉,目前龙佰集团的钛白粉产品,有超过70%的订单为外销,这也意味着在国际市场,尤其是东南亚市场依然有竞争力。而中核钛白目前在东南亚地区的出口也做得不错,出口价格上涨,对公司也是利好。不过,虽然我国钛白粉出口形式良好,主要还是因为国内产品的价格较低,尤其在东南亚市场很受欢迎。但提价后,海外订单的提价会具体到一单一议,因此全部落实涨价函还是有点难度。

中国钛白粉产量和产能仍稳居世界第一

钛白粉是一种重要的无机化工颜料,具有稳定性高、耐候性好、白度和光亮度佳、着色力和遮盖力好等优良性能,是应用最广、用量最大的白色颜料,在涂料、油墨、造纸、塑料、化纤、陶瓷等工业中都有广泛应用。近年来我国钛白粉消费量增加明显,且继续保持着高速增长势头。在2021年不平凡的一年里,全球突发公共卫生事件仍在世界各地反复,这对各行各业的常态化运行及发展、经济恢复持续性与增长稳定性均产生了或多或少的挑战,但唯一不变的是,中国钛白粉的产量和产能仍稳居世界第一,钛白粉行业的规模和质量也得到全面提升。

目前,国内硫酸法产品的应用领域已基本实现全覆盖,品质和应用性能在不断加强。2020年全行业的钛白粉综合产量为351.2万吨,同比增加33.2万吨,增幅为10.44%;总产能是421.5万吨,产能利用率83.27%;2021年,钛白粉行业的有效产能释放大致有10~15万吨/年。2020年全国4家氯化法企业钛白粉的综合产量为31.9万吨,占全国当年钛白粉总产量的9.1%;占当年金红石型钛白粉产量的11.68%。2020年的氯化法钛白粉的年产量首次突破30万吨大关;也是历史上在金红石型钛白粉产量中的占比首次突破10%。总而言之,近几年,对外出口量一直是支持钛白粉市场景气度的相当重要的因素。

目前,全球钛白粉的生产工艺主要有两种,分别是硫酸法和氯化法,前者产品品质差于氯化法,但全球两种工艺的使用量平分秋色,中国则主要采用硫酸法工艺。

硫酸法工艺是将钛精矿或酸溶性钛渣与浓硫酸进行酸解反应生成硫酸氧钛,经水解生成偏钛酸,再经煅烧、粉碎等工序得到锐钛型和金红石型钛白粉;氯化法工艺是以人造金红石、高钛渣或天然金红石为原料,经高温氯化生产四氯化钛,再经精馏提纯、气相氧化、速冷、气固分离等工序得到钛白粉产品,只能生产金红石型钛白粉。

钛精矿是从钛铁矿或钛磁铁矿中采选出来,是生产用途非常广泛的钛白粉的原料,两者之间互为上下游的关系。据统计,全球钛矿储量约8.3亿吨,其中钛铁矿占89%。中国钛矿储量约2.2亿吨,占全球总储量的26.38%,位居世界第一,澳大利亚的钛矿储量占世界储量的21.22%,居世界第二。然而中国钛资源纯度较低,对进口依赖度高。

众所周知,钛作为一种化学元素,具有银灰色、质软、有延展性、熔点高(1 660 ℃)、沸点高(3 287 ℃)、顺磁性、易与其他金属组成合金使其强度增加、生物相容性、低的膨胀系数等优异的物理性质和抗腐蚀性等化学性质。 钛在地球上的储量十分丰富,地壳丰度为0.61%,海水含钛1×10^-7,其含量比常见的铜、镍、锡、铅、锌都要高。

全球钛矿资源类型主要有钛铁矿和金红石两种,钛铁矿居多、金红石矿偏少,资源储量分布也极不均衡,主要集中在澳大利亚、中国、印度、南非、肯尼亚等国。 钛铁矿半数以上用于生产普通钛白粉,其终端产品应用于涂料、造纸、塑料、日化等行业,小部分钛铁矿用于生产钛材,应用于传统领域中的化工、电力、冶金、制盐和新兴领域中医药、休闲体育等行业。 与钛铁矿相比,品质更高的金红石主要生产高端海绵钛和高端钛粉,其终端产品高端钛材主要应用于新兴领域中的航空航天、海洋工程等行业。

总体来说,全球钛行业的产业链可以简单地分为两条,一是化工领域产业链:钛矿-钛白粉; 二是有色金属领域产业链:钛矿-海绵钛-钛锭-钛材。 从世界上的进口情况来看,钛矿资源主要的消费地区是中国、美国、俄罗斯、欧洲国家、日本以及新兴市场。 国际上钛白粉消费结构主要行业是涂料、造纸、橡胶等,其中涂料行业依然占据整个钛白粉消费的一半以上。 海绵钛的代表产品钛材,其中以俄罗斯(占比22.35%)、美国(占比35%)、日本(占比31.76%)等国家为代表,消费领域主要集中在新兴领域(航空航天、海洋工程、休闲体育等),传统领域占比很少。

我国钛资源非常丰富,是世界钛资源大国,其储量位于世界前列。既有原生矿也有次生矿,原生钒钛磁铁矿为我国的主要工业类型。在钛铁矿型钛资源中,原生矿占97%,砂矿占3%;在金红石型钛资源中,绝大部分为低品位的原生矿,其储量占全国金红石资源的86%,砂矿为14%。全国原生钛铁矿共有45处,主要分布在四川攀西和河北承德。

中国资源分布特征

中国的钛资源具有以下特点:

(1)资源丰富、储量大、分布范围较广,但相对集中;

(2)与岩浆作用相关的原生钛铁矿多,原生变质金红石矿少;

(3)贫矿多,富矿少;

(4)无单一钛矿,均为多金属共生矿,伴生有多种可供综合利用的矿物组分。

(5)中国的钛铁矿储量位居世界前列,在中国超过三分之二以上的省份都有分布。金红石矿由于规模都较小,储量较低,产量非常少。与全球钛矿资源分布特征一样,中国钛矿资源总储量中钛铁矿占绝大多数,金红石仅占百分之一左右。

由此可知,我国钛矿资源丰富,占全球30%以上,且分布相当集中,但是我国钛矿品质不高,Ti02含量主要集中在46-48%。

钒钛磁铁矿集中于四川攀西地区与河北北部,这些地区的钛精矿品味基本在46-47%左右,由于钙镁较高,不适于做高钛渣,多适合做酸溶渣,从而用于硫酸法钛白粉;

钛铁矿则主要集中于两广及海南岛、云南等地。海南及两广钛矿属海砂矿,品位一般在48-50%,且粒度较好,便于酸解,不过近年来海南、两广的地区钛矿山产量已经在走下坡路。

云南钛矿属风化矿,易破碎,利于开采,其钙镁较低,但硫磷较高,可用于高钛渣冶炼,但由于其含土量较大,冶炼品味较低,一般在Ti02在45-46%,且伴生矿较少,选矿工艺亦显复杂,因此开采力度并不太大,多数高钛渣厂会选择与进口钛矿搭配使用。

随着我国钛白粉产能产量的扩张,近几年来我国钛矿的产量也有明显增长,不过随着下游增速的放缓,钛矿产量的增长也在放缓。

钛白粉行业巨头企业分别是科慕(Chemours)、特诺(Tronox)、龙佰集团、康诺斯(Kronos)和英力士(INEOS)等。事实上,中国的钛白粉消费结构与国际平均的消费结构基本类似。主要应用领域在于涂料、塑料、油墨、造纸,其中涂料占60%,塑料占20%、造纸占14%,其它(含化妆品、化纤、电子、陶瓷、搪瓷、焊条、合金、玻璃等领域)占6%。

涂料行业是钛白粉的最大用户,特别是金红石型钛白粉,大部分被涂料工业所消耗。用钛白粉制造的涂料,色彩鲜艳,遮盖力高,着色力强,用量省,品种多,对介质的稳定性可起到保护作用,并能增强漆膜的机械强度和附着力,防止裂纹,防止紫外线和水分透过,延长漆膜寿命。

我国虽然是全球最大的钛白粉生产国,但论单一企业产能来看,远不及国外跨国企业,仍有诸多 5-10 万吨左右产能的小企业。

塑料行业是钛白粉的第二大用户,在塑料中加入钛白粉,可以提高塑料制品的耐热性、耐光性、耐候性,使塑料制品的物理化学性能得到改善,增强制品的机械强度,延长使用寿命。

当今,塑料合成树脂与合成橡胶、合成纤维三大类合成高分子材料已与钢铁、木材、水泥一起构成现代社会中的四大基础材料,是支撑现代高科技发展的重要新型材料之一。

造纸行业是钛白粉第三大用户,作为纸张填料,主要用在高级纸张和薄型纸张中。在纸张中加入钛白粉,可使纸张具有较好的白度,光泽好,强度高,薄而光滑,印刷时不穿透,质量轻。造纸用钛白粉一般使用未经表面处理的锐钛型钛白粉,可以起到荧光增白剂的作用,增加纸张的白度。但层压纸要求使用经过表面处理的金红石型钛白粉,以满足耐光、耐热的要求。

除此以外,钛白还用于橡胶、皮革工业、玻璃、瓷釉、陶瓷、化妆品、牙膏和糖果生产等。近年来,高纯钛白在电子元件、绝缘陶瓷等方面的应用需求强劲,市场需求量持续增加。

面对钛白粉涨价狂潮,难道就没有替代品?

今年以来,国内钛白粉企业已有过八次集中涨价的行为,分别是在1月上旬、2月上旬、3月初、4月中旬、5月上旬、6月上旬、8月中旬和9月中旬。然而12月来,市场需求整体转稳,加之原材料价格较高,促成了第九轮提涨。

面对不断高涨的钛白粉价格,钛白粉下游应用企业的抵触情绪也越来也大,越来越多的下游应用企业开始积极寻找和开发替代钛白粉的新材料,其中就有一款由安米微纳技术团队早前针对替代钛白粉的客户需求而研发出来的一款新材料产品“亚钛粉”。

该产品作为一种新型无机复合型功能性填充材料,具有载体、高遮盖力及助分散等多重功能,能够部分替代钛白粉,替代比例在15~25%,降低材料成本,与钛白粉、树脂及橡胶等相容性好,在不影响原材料相关性能的前提下,还能提高材料整体功能。

随着今年钛白粉价格涨势不断的影响,亚钛粉的出现,无疑是大大缓解了下游应用企业的材料成本压力。

后市如何?

在国外疫情扰动的情况下,国内钛白粉生产企业受益于出口因而“量价齐升”;而在房地产市场低迷的情况下,国内下游行业则是倍感压力,那么国内钛白粉市场后市会怎样呢?

目前钛白粉国内大客户订单整体接至年底,零星季度定价的客户已锁定明年1月份订单,中小客户方面订单多接至12月中下旬,内需订单增量有限。国内下游企业春节前为淡季,有降低产能甚至停产状况出现,对于钛白粉的需求降低。

从原料供应端来看,目前钛精矿走势较弱,攀枝花国钛科技最新报价为2150元/吨,比年内高点时下降了约300元/吨;而硫酸的价格目前在430元/吨左右,比年内高价时近乎腰斩。原料价格持续走低,对于钛白粉持续涨价也难以形成支撑。尽管如此,钛白粉依然存在涨价预期。

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。