2629

2019-10-23

2629

2019-10-23

今年以来动手写东西的时间虽然明显减少了,但是深入企业一线调研的时间没有减少,与业界朋友以及资本市场朋友探讨交流的时间其实更多,对电动汽车和锂电产业链发展的思考也更多,这里,把自己的一些看法简单综合一下向大家汇报,仅供参考。欢迎拍砖!也欢迎各位朋友与我微信沟通交流。

注:本文首发汽车之家,欢迎关注

维持今年中国电动汽车零增长的判断

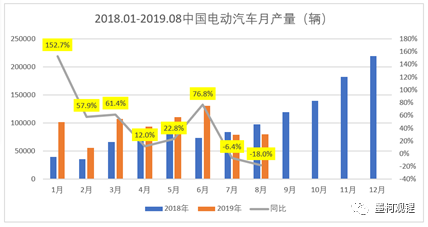

按照定义,新能源汽车包括电动汽车和燃料电池车,其中后者数量很少,这里就不说了,只看电动汽车。真锂研究的数据显示,2018年中国电动汽车总产量123万辆,这里,墨柯维持今年中国市场电动汽车零增长的判断。下图显示,今年前8个月电动汽车总产量75.9万辆,虽然同比增长32.7%,但是7月和8月同比均为负增长,且在加速下滑(2019年补贴政策正式实施的日期是6月25日),同时,目前还看不到后4个月有明显复苏的迹象。(补充:国庆期间天风电新团队的调研显示,10月份车企的电动汽车排产计划仍有同比35-65%不同程度下滑。去年后4个月的产量大概是65万辆,如果今年后4个月总体同比下滑30%,那就大概是45万辆上下,全年合计120万辆,与去年基本持平。)

我可能是唯一一个年初时预判今年中国新能源汽车可能零增长的人。逻辑其实很简单:目前阶段的中国新能源汽车市场是一个典型的政策市,当最核心的补贴政策有了大幅改变的时候,市场大概率会生病(当时传闻今年补贴大幅下调,事后被证实)。

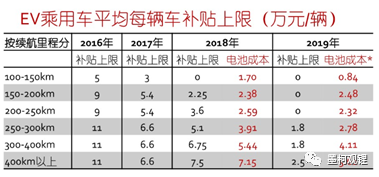

之前补贴政策大致遵循着这样一条原则:补贴总额覆盖电池成本(指车企的电池采购成本)。今年这条原则明显被打破。以纯电动乘用车为例,2019年补贴政策下,车辆可能获补的上限额度远低于电池成本。

(注:此表关于2019年电池成本的核算数据,是通过7月份采集到的磷酸铁锂电池包0.85元/Wh和NCM523三元电池包1.05元/Wh数据以及两类电池的装机数据加权平均得来。8月以来,电池价格又有微降,大致是磷酸铁锂0.8元/Wh,NCM5231.0元/Wh。未来几个月或许还会下降一点点,但很难想象会以每月5分钱的速度下降)

如果传统汽车市场良好,新能源汽车即便无利可图,车企可能还是会生产一些,毕竟这是未来确定的方向,但在传统汽车市场也下滑、都要照顾的情况下,车企眼前会有多大动力发展新能源汽车是很难说的。

到现在我依然坚持零增长的判断,但也没有完全排除增长的可能性。现在这种政策市,市场对政策的反应通常是过度的:如果政策明显不利,市场反应会过度悲观,反之则可能会过度乐观。如果接下来一段时间主管部门或更多的地方能出台一些刺激性政策(如更多的地方“有条件地”重新回归地补),那么本年度后两个月可能会有比较好的表现。不过,如果这种可能性存在的话,材料环节9月份就应该能看出一些端倪。(注:本段文字写于9月初)

维持2020年200万辆的判断

认为2025年20%目标实现有难度

维持2020年200万辆判断的主要理由:

(1)200万辆的目标是国务院《节能与新能源汽车发展规划2012-2020》明确提出的,如果国务院不调整目标,可以视为是要实现的;

(2)相对于2800万辆的市场总盘子,200万辆的占比不高;

(3)2020年还是政策市,主管部门如果推出有足够吸引力的刺激性政策,依然会引发市场过度乐观的反应;

(4)主管部门还是会想办法的,如:在一些能够直接或间接控制的市场推行电动化率目标、维持2019年中央补贴标准不变但2021年完全取消、允许地补回归等等。

200万辆的结构如何?如果将电动汽车市场分为集团采购和私人购买这两大部分的话,2020年200万辆的实现个人认为2/3依赖集团采购,1/3靠私人购买。2018年私人购买部分的占比大概一半左右(约60万辆),今明两年的占比存在走低的可能。今年以来遭遇传统车市明显下滑、国5换国6等因素叠加,传统汽车价格明显下降,对电动汽车会产生挤出效应,这种状况明年大概率会持续。

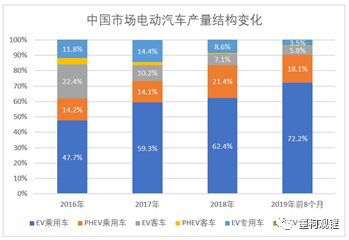

从不同车辆类别来看,2020年的200万辆中,纯电动乘用车可能会占到70%左右,插混乘用车和以城区内物流车为主的纯电动专用车占比都会在10-15%之间,纯电动客车5%以内。个人认为,当电池包能量密度发展到能够较大程度缓解消费者“里程焦虑”症状的时候,插混乘用车的市场占比就会开始走下坡路。2018年中国市场插混乘用车产量占比达到21.4%,这可能会成为其历史峰值;2019年前8个月这个占比降到了18%。

如果2020年200万辆的目标实现,那么2021年大概率又会是零增长或负增长。主要理由:

(1)中央补贴完全停止,电动汽车市场由政策主导向消费需求主导过渡需要时间;

(2)2020年的高增长导致市场一定程度被提前透支;

(3)补贴政策引发的负面作用需要时间出清。

关于补贴政策引发的负面作用主要有:补贴延迟发放导致的企业资金压力问题以及产业链货款给付机制问题、补贴标准一年一变导致的定价机制问题、补贴的技术要求一年一变导致的产品开发思维方式问题,等等。这些负面作用的出清需要时间,个人认为起码需要两三年。因此,2020年之后的几年,中国电动汽车市场大概率是震荡发展期。插一句题外话,本人非常看好电动汽车的未来,也将为之投入余生,但从来不认为电动汽车的发展会是一个一帆风顺的过程。

至于2025年中国市场汽车总销量中新能源汽车要占比20%的目标,可能比较难实现。要达到20%,无外乎有三种实现方式:做大分子、做小分母,或二者同步进行。其中,做小分母可能是最简单的事情。当初制定20%目标时希望2025年中国市场汽车总销量能达到3500万辆,现在看来困难很大,倒是2500万辆的目标更容易实现。这样,2025年20%目标对应的就是500万辆。即便这样,在做大分子方面,也意味着2021年至2025年每年要实现20%的增长。在目前的经济大环境下,这不是一件容易的事情。

如果将来出台的《中国新能源汽车发展规划2021-2035》及其相关的配套措施能象《中国节能与新能源汽车发展规划2012-2020》一样非常强有力,相信2025年20%的目标大概率能够实现,只是,这样会把政策负面作用的出清时间继续往后延,会给后面的发展带来更大的问题。个人认为Gov应该不会这么做。

总体来看,墨柯认为,2020年之后的两三年,中国新能源汽车大概率将处于震荡发展期,问题基本出清之后才会走上相对健康的发展轨道,开启新一个增长期。必须承认,几年来的政策刺激下,中国新能源汽车的发展从产业到市场都已经形成了良好的氛围,2018年约60万辆的私人购买量显著领先于欧美国家就足以证明。爆发式增长时代的到来,差不多可以说“万事俱备,只欠东风”,这个“东风”就是真正具备革命性的、足以刺激消费者购买欲望的电动汽车产品。如果2023年前后有这样的产品出现在市场并呈现井喷趋势,那么2025年500万辆是有可能实现的,700万辆也不是梦(不过,这种可能性到底有多大没有办法判断)。

汽车的发展在某种程度上其实和手机很相像。如果一开始智能手机的开发着眼于和功能手机比拼通话性能,比拼电池续航,比拼性价比等等,那么智能手机时代可能现在都不会到来。苹果iPhone智能手机是一个革命性产品,它让人类“一夜之间”进入智能手机时代。我们现在期待汽车领域也能够有这样的变化。特斯拉一直受到资本市场的热捧,其实就是这种情绪的反应。

电动汽车大洗牌已经来临

大力度的补贴政策直接推动了电动汽车的大发展,很多濒临倒闭的中小车企又借电动汽车“起死回生”,但是,随着补贴的大幅退坡甚至退出,大量车企在重新走向倒闭。猪在风口能飞起来,风停了还是会摔下去。

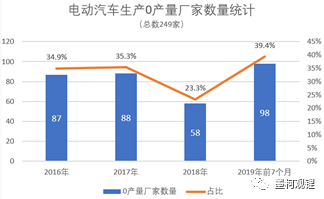

真锂研究的数据显示,2016年1月至2019年7月中国市场共有249家厂商有电动汽车生产记录,这些厂商中去年只有58家厂商没有生产,明显低于2016年和2017年。2019年补贴大幅退坡,受此影响,仅仅前7个月0产量的厂家数量就高达98家,占比接近40%,另外有43家厂商的产量在1-10辆之间,两者合计占比57%。

潮水退去,裸泳者就会不断浮现。不难预计,市场明年还会更惨烈。电动汽车市场大洗牌已经来临。洗牌可能会持续数年,经历两个波次。第一个波次是在仅仅换了动力的电动汽车产品时代,在传统汽车领域拥有较强制造能力和资金实力的厂家将会幸存下来;第二个波次是真正的电动汽车产品时代来临,那个时候电动汽车市场的玩家有可能面目全非。

如果电动汽车仅仅是动力不一样的另一种“传统汽车”,那么其“缺点”就会被消费者放大,如产品还不是很成熟、充电不便利且一次充电时间长、存在“里程焦虑”、残值率相对较低等等。在传统汽车销量下滑的今天,这种仅仅是换了动力的电动汽车明显缺乏竞争力,指望其能够逆势发展是不现实的。

老实说我现在想象不出真正的电动汽车产品长什么样子,就如同当年拿着诺基亚手机的时候想象不出苹果iPhone长什么样子一样。但有两点是可以确定的:

①真正的电动汽车产品是一次交通领域的革命,绝不仅仅是动力的变化。

②未来电动汽车时代的玩家,可能大多数也不会是现有的汽车厂商。因为手机市场已经告诉了我们。手机市场的玩家,功能机时代和智能机时代迥然不同,除了三星成功跨代之外,包括诺基亚、摩托罗拉在内的其他巨头基本上灰飞烟灭。

关于车这一块主要说这些,以后有时间还会向大家继续汇报本人关于电池、材料和资源的粗浅看法。

上一篇: 镍金属元素:科技创新与突破的基石之一

下一篇: 发达国家综合能源技术大总结

版权与免责声明:

(1) 凡本网注明"来源:颗粒在线"的所有作品,版权均属于颗粒在线,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已获本网授权的作品,应在授权范围内使用,并注明"来源:颗粒在线"。违反上述声明者,本网将追究相关法律责任。

(2)本网凡注明"来源:xxx(非颗粒在线)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,且不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网下载使用,必须保留本网注明的"稿件来源",并自负版权等法律责任。

(3)如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。